Väčšina podnikateľov v praxi nevyužíva novinky zákona o dani z príjmov najmú v oblasti inovácií, vedy a výskumu.

Obdobie do konca marca patrí každoročne k sezóne daňovej optimalizácie vo firmách. Mnohí podnikatelia však nevyužívajú všetky novinky zákona o dani z príjmov. Nové úpravy by pritom firmám výrazne pomohli znížiť daňové zaťaženie najmä vďaka ich aktivitám v oblasti inovácií, vedy a výskumu.

Novely dane z príjmu v posledných rokoch priniesli niekoľko noviniek, ktoré podnikateľom pomôžu výrazne optimalizovať náklady v oblasti inovácií, vedy a výskumu. Cieľom novelizácií je podporiť výrobu s vyššou pridanou hodnotou vo firmách podnikajúcich na Slovensku.

K účinným novinkám daňovej optimalizácie, ktoré slovenské firmy často nevyužívajú, patria napríklad:

1. Patent box – osobitný daňový režim pre právnické osoby je účinný už štvrtý rok. Jeho benefitom je daňové oslobodenie časti príjmov plynúcich z nehmotných aktív, ktoré sú výsledkom vlastnej vývojovej činnosti daňovníka.

Patent box je možné využiť v dvoch formách:

- Oslobodenie príjmov (výnosov) z licenčných poplatkov vo výške 50 percent, ktoré plynú z odplát za poskytnutie práva na použitie patentov, úžitkových vzorov a softvéru, ktorý podlieha autorskému právu. Podmienkou je, že musia byť výsledkom vlastnej vývojovej činnosti daňovníka na Slovensku. Týka sa príjmov za používanie patentov, úžitkových vzorov a softvéru.

- Ďalšia alternatíva oslobodenia od dane v rámci režimu patent box sa týka časti príjmov (výnosov) plynúcich z predaja výrobkov, pri ktorých výrobe sa využil patent alebo úžitkový vzor a ktoré vytvoril daňovník pri činnosti vykonávanej na Slovensku. Výška oslobodenia je taktiež 50 percent takýchto príjmov (výnosov), avšak len z tej časti predajnej ceny, ktorá sa vzťahuje na využitie patentu, resp. úžitkového vzoru. Režim patent box si môžu uplatniť iba daňovníci, ktorí sú právnickou osobou zdaňovanou v Slovenskej republike.

2. Odpočet výdavkov na výskum a vývoj, tzv. superodpočet – je vládnym nástrojom na podporu súkromných investícií do výskumu a vývoja. Podpora je zavedená v slovenskej legislatíve od roku 2015 a je poskytovaná pre právnické osoby aj živnostníkov. V princípe ide o možnosť opätovne odpočítať od základu dane výdavky (náklady) na výskum a vývoj, ktoré už raz znížili základ dane cez výsledok hospodárenia. No na to, aby si daňovníci mohli uplatniť tento superodpočet, musia realizovať projekt, ktorý spĺňa podmienky definície výskumu a vývoja. Výška odpočtu sa od roku 2015 postupne zvyšovala až na úroveň 200 percent výdavkov (nákladov) na výskum a vývoj do roku 2021. Novelou zákona sa však sadzba odpočtu od roku 2022 znižuje na 100 percent výdavkov (nákladov) na výskum a vývoj. Nová sadzba sa prvýkrát uplatní na výdavky (náklady) vynaložené v zdaňovacom období roku 2022.

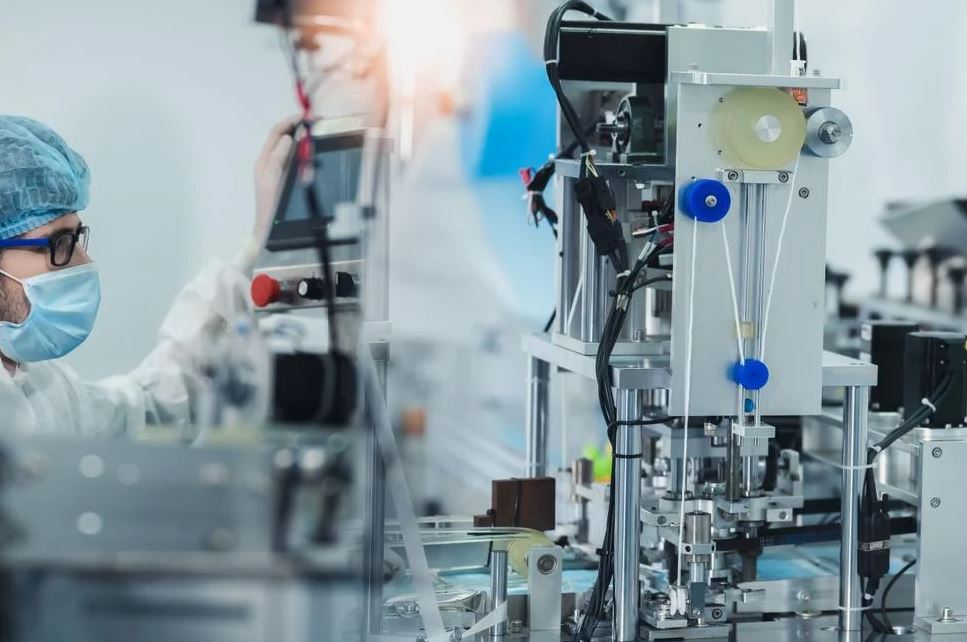

3. Odpočet výdavkov na investície – je novým dočasným nástrojom na stimulovanie investícií, ktorým daňovníci získajú možnosť dodatočne odpočítať výdavky na investície z daňových odpisov investovaného majetku, a to vo výške od 15 až 55 percent. Výška superodpočtu závisí od výšky preinvestovania priemernej hodnoty investícií. Tento dočasný nástroj je určený na podporu investícií s vyššou pridanou hodnotou – t. j. produktívnych investícií s previazaním na Priemysel 4.0. Na účely uplatnenia tohto superodpočtu sa investíciou rozumie investícia do výrobného a logistického systému, pričom môže ísť o investície do hmotného majetku (zariadenia, stroje, automatizačné a komunikačné techniky uvedené v prílohe č. 3 k zákonu o dani z príjmov ako napr. parné kotly, komunikačné zariadenia, počítače, batérie a pod.) a investície do nehmotného majetku (najmä počítačové programy a zabezpečenie automatizácie výrobných procesov, digitalizácie a pod.). Minimálna hodnota, ktorú musí daňovník preinvestovať, je 1 milión eur, pričom táto investícia musí presiahnuť sedemnásobok priemernej výšky investícií z posledných troch rokoch (ide o obdobie rokov 2019 až 2021). Základnou podmienkou uplatnenia tohto odpočtu je existencia investičného plánu na štyri roky, ktorý sa začína 1. januára 2022 a končí sa 31. decembra 2025. Toto daňové zvýhodnenie môžu využívať právnické osoby a živnostníci, ktorí podnikajú viac ako 3 roky.

Pre uplatňovanie týchto špeciálnych daňových režimov je dôležitá odbornosť a skúsenosť najmä s prípravou sprievodnej dokumentácie. Často je nevyhnutné odborné poradenstvo týkajúce sa dodržania všetkých zákonných ustanovení.

Článok vyšiel aj na blogu SME: https://blog.sme.sk/kino/ekonomika/aj-inovacie-pomozu-danovej-optimalizacii-firmy-o-novinke-nevedia